编者按:

本文属于《中国商业车险费率报告(2016)》系列专题中的一篇。文章通过对行业续保情况的研究,全方位地分析了续保业务对公司的重要价值,并从续保年限、车龄、被保险人年龄等五个角度分析了不同因子对于续保行为的影响。

续保是指保险合同到期以后,客户在同一单位继续投保的行为。续保行为意味着消费者对公司产品和服务的认同,也意味着公司保单生命得以延续。如何留住客户、提高续保率,对于公司经营发展具有战略性的意义。特别是在费改以后,市场竞争进一步加剧,续保业务的“根据地”价值进一步凸显。测算组基于行业精算大数据库,量化分析续保业务价值,研究影响续保行为的主要因素,并提出改善续保管理的相关建议。

一、基本情况

(一)续保业务占比逐年提升,长期将对行业竞争和发展模式产生重要影响

近年来,随着新车销售放缓,车险市场中新车业务占比日渐下滑,2014年行业新保业务占比23.66%,相比2011年下降6.60个百分点。与此相对应的是续保业务占比不断提高,2014年占比达到49.99%,相比2011年提高5.42个百分点(见表1)。新保与续保业务此消彼长,背后是消费者、保险公司和中介渠道之间博弈格局的改变。有别于新保市场高手续费、送修返修等竞争模式,续保市场更强调以客户为导向,更加重视对核心阵地的资源投放,倒逼公司“眼光向内”,加速客户需求分析、产品精准推送、价格敏感性分析、客户互动体验等课题的研究和应用。长期来看,势必会加快行业从费用竞争向价格、服务、成本等多元化竞争的转变。

表1 新保、续保、转保客户占比变化情况

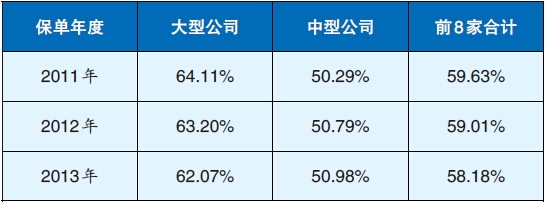

(二)大公司在续保上的“根据地”仍较为雄厚,但已经呈现出一定的防守态势

2013年,三大家(人太平)平均续保率62.07%,比行业高3.89个百分点,但比2011年下降2.05个百分点。三大家由于历史积淀久、品牌知名度高、服务网点全等原因,续保率明显高于行业水平,但高续保率意味着进一步提高的空间相对较小,同时也意味着更多的优质业务可能被“截胡”。与此同时,中型公司(行业排名4至8位)通过加强续保管理,续保率明显提升,2013年中型公司平均续保率50.98%,比2011年提高了0.69个百分点(见表2)。

表2 续保率变化情况

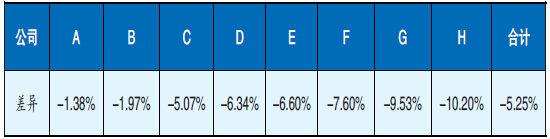

(三)商车改革一期试点阶段行业续保率整体下降,公司差异扩大,反映市场竞争日趋激烈

商车改革一期试点以后,行业续保率变化呈现出如下特点:一是整体水平有所下降。2015年7月至12月,前8家公司合计商业车险续保率相比上年同期下降5.25%(见表3)。说明改革以后市场经营策略差异程度扩大,客户在价格、服务等方面的选择空间加大,比如行业平台查询签单比从改革前的7.01上升到8.32。二是公司续保差异扩大。部分大型公司在行业电销渠道冲击较大的情况下,续保率依然维持稳定,而部分公司续保率降幅已经超过10个百分点。改革后公司之间核心能力差距进一步凸显,其对业务发展和财务报表的影响也会在将来逐步显现。

表3 费改前后同期商业险续保率变化情况

二、续保业务价值分析

(一)续保客户的风险状况更好

测算结果显示,2014年续保客户平均风险成本1377.32元,比平均水平低9.44%;赔付率比平均水平低0.65个百分点(见表4)。

表4 续保、非续保业务赔付水平比较

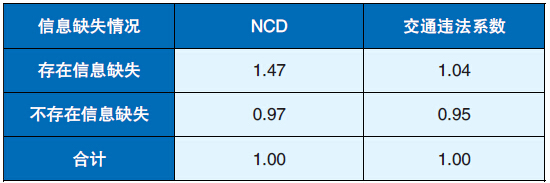

续保客户风险较低的一个重要原因是公司所了解的客户信息更加全面,从而能够更加准确地进行风险评估和筛选,必要时能及时有效进行提示和干预。与此相印证的是,无论是在无赔款优待方案(NCD)、交通违法系数方案,还是在车型定价方案中,信息缺失的客户往往赔付率也较高(见表5)。

表5 信息是否缺失与标费赔付率的相对关系

(二)续保业务的获客成本更低

续保业务本质在于老客户的维护,而非续保业务在于新客户的开拓。相较之下,后者往往需要为距离和信任支付更高的获取成本。费改后的数据显示,续保业务手续费率比非续保业务低大约2.30%。

(三)续保业务具有更深层次的战略价值

纵向来看,续保业务不仅当期成本较低,考虑到客户生命周期的延长,更能为提升公司整体价值带来“乘数效应”。续保业务不但具有历史价值,当期价值和未来价值也高于转保业务,因此,整体业务价值更高。如仅考虑当期价值,续保业务平均价值2为1206.24元,是转保业务的1.16倍,综合考虑续保业务的生命周期后,平均价值上升至2727.92元,是当期价值的2.26倍。

横向来看,由于掌握的信息更多,公司对续保客户的保障需求了解更为深刻,进一步挖掘也更为透彻,不仅“保足”(提高商业三者限额)、“保全”(增投效益险别)等基本策略得以更好执行,甚至可以基于共用平台,更好地提供其他非车险产品服务(单交是指单保交强险;交三是指三大主险中只投保了交强和三者,其他不限;主全是指至少投保交强、车损、三者三大主险,其他不限)(见表6)。

表6 续保、非续保客户投保组合占比

三、续保影响因素分析

(一)主要思路和方法

测算组希望通过建立续保模型,探寻影响续保率的主要因素,为如何优化续保管理提供有价值的线索。由于行业层面收集的数据维度有限,部分直观上很重要的因素(询价信息、投保礼信息、渠道信息等)未曾收集,仅基于现有字段作了建模分析。

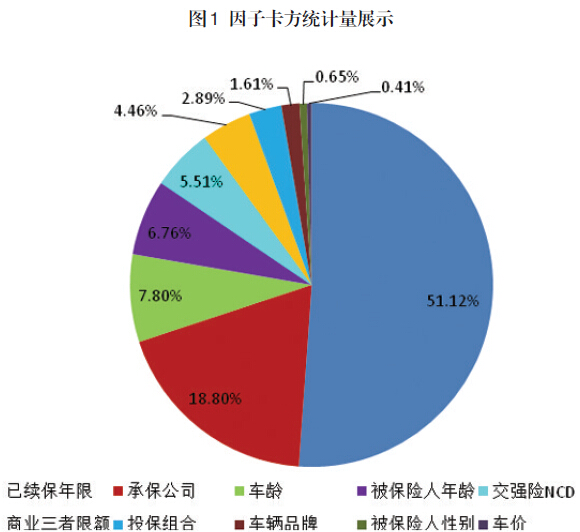

测算组充分参考测算寿险生命表的做法,建立续保条件概率模型,选择经典的Logistic广义线性模型,量化各类因素对于客户续保行为的影响程度。从T3检验的卡方占比看,已续保年限、承保公司、车龄、被保险人年龄和NCD等具有较强的风险解释能力(见图1)。

(二)主要影响因素解读

1.已续保年限

“已续保年限”代表客户既往续保行为,某种程度上相当于续保情况的“NCD”,对于客户当年续保概率影响极为显著。历史上续保年限越长,当年继续续保的概率就越大,比如已经在公司续保2年的客户,当年仍会续保的概率为72.96%,比仅在公司续保1年的客户高2.82个百分点。“已续保年限”影响续保主要有两方面原因:一是历史投保行为反映出客户性格和行为特征,多年续保客户忠诚度高,较少主动更换保险公司;另一方面,多年续保客户通常业务价值较高,保险公司采取更多的手段以避免客户流失。

值得注意的是,模型系数与一维分析结果存在一定差异,主要是因为“已续保年限”和“NCD”存在相关性,已续保3年客户集中在连续3年不出险客户,如果简单考虑一维结果,可能会过度解释“已续保年限”的作用。这也是测算组为什么采用广义线性模型,在一个模型里同时考虑多种因素的原因。

2.公司

某种程度上,公司系数是承保管理、销售获客、理赔服务、品牌宣传等一系列核心能力差异的综合体现。从数据上看,各家公司续保率差异较为显著,模型输出公司因子系数最高为1.38,最低为0.74,前者约为后者的1.86倍。说明公司之间续保管理水平存在一定差距,业务策略也可能有所不同。

3.车龄

车龄对于客户续保行为同样具有显著影响,随着车龄增长,续保概率呈现先增后减趋势。分析原因,我们认为新车主要集中在车商渠道,一方面保险公司与客户不能直接接触,另一方面客户常被捆绑销售不符合实际需求的车险产品,所以第二年续保的概率较低;随后几年,客户自主选择保险公司和产品,续保概率逐渐上升并趋于稳定;而在车龄达到一定年限以后,车辆可能停用或者转手,续保概率逐渐下降。

4.被保险人年龄

随着年龄增长,续保概率单调上升。这主要是受到以下两个因素影响:一方面,年轻客户经济基础相对薄弱,对于价格更加敏感,容易因为价格优惠选择转保;另一方面,年轻客户赔付水平相对较高,保险公司可能经过风险筛选,主动选择不再承保。

5.NCD

不同NCD等级客户的续保率呈现“两头高、中间低”的规律。对于连续多年不出险的低风险客户,保险公司更为重视,可能投入更多资源,因此续保概率较高;对于上年多次出险客户,一方面可能客户本身保险需求较高,另一方面本公司的成本和信息相对优势较大,导致其他公司可能因为成本过高或道德风险而不敢转承保,因此续保概率同样较高;对于NCD系数处于中间的客户,保险需求不如多次出险客户强烈,同时也易被市场争抢,因此续保概率相对较低。

四、进一步的思考与建议

(一)推动行业建立客户生命周期价值理念,进一步拓展行业保障范围

对于某些业务,存在当年价值(利润)较低甚至为负,但是累计价值为正的可能。以一张真实保单为例,如仅考虑首年保单,该客户当年业务价值为-76.96,可能被公司拒保。但如考虑续保影响,后期收益可以覆盖前期损失,累计业务价值为2075.53(见表7)。

表7 客户生命周期价值预测示例

注:假设费用率统一为35%。已经考虑3%的折现率。合计业务价值=(各年在保概率×各年业务价值)。

相比当期价值(利润),客户生命周期价值从理念上与公司长期价值更加契合。特别是在目前行业整体风险成本下降的趋势下,在展业时适当考虑客户生命周期价值,既能够为更多的消费者提供保障,也能够对行业规模和效益产生贡献,实现双赢。

(二)进一步提高行业续保研究的精细化水平

一是进一步丰富研究维度。测算组未来的研究将依托保信平台和监管平台,不断完善价格信息(如询价信息、报价信息)、服务信息(如理赔指标、投诉指标)等与续保直接相关的因素,提高续保分析的可信度和精细化水平。二是引导建立“从人续保”观念。目前对于续保的理解通常停留在“从车续保”观念,认为车辆使用年限结束代表着客户生命周期的结束。未来可以尝试通过从人信息匹配,建立“从人续保”观念,即在客户更换车辆以后仍在同家公司投保新车的行为,以此进一步优化客户生命周期价值体系。

(三)推动续保分析在应用上的落地

测算组在开展续保分析过程中,一直与业内资深核保人员保持沟通与交流,并根据其建议对续保分析的视角和方法做了完善。当然,续保管理从分析到落地还有很长的路要走,涉及模型打磨、内外宣导、核保调整、考核优化、系统开发等一系列具体事宜。比如基于续保差异化分群,优化费折联动策略,减少资源错配;再比如在考核中适当引入与续保和客户生命周期价值相匹配的长期考核目标,实现“昨日因”和“今日果”的有机统一。