□王田一

核保是保险经营过程中非常重要的风险控制环节,保险公司对被保人的风险进行评估分类、决定是否承保并确定适当承保条件。当前寿险核保作业较为粗放,核保规则设置不够精细,核保资料获取成本高,核保结论高度依赖核保人员的个人定性判断。在大数据时代,核保的理念、工具和技术都将发生巨大变化。可利用大数据技术建立一体化核保引擎,丰富核保规则,提升核保资料获取时效,降低成本,核保结论定量化科学化。

一、寿险核保业务流程及主要因素

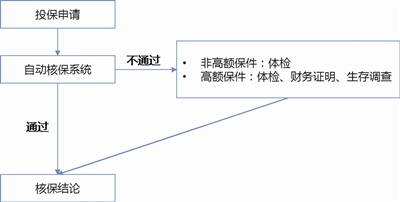

在收到投保申请后,保险公司进行核保作业。若符合自动核保规则,则通过;若不符合,则人工介入,必要时进入体检、生存调查、提供财务证明等环节(见图1)。

与财产保险相比,人寿保险的核保业务具有特殊性,主要考虑两大类风险。一是健康风险,包括:1.年龄、性别、地域;2.职业;3.家族史、既往病史;4.当前健康状况;5.危险性较高的爱好。二是财务风险,主要是针对高额保件(一般情况下,高额保件指累计寿险风险保额达到100万元(含)以上的投保件。不同保险公司对高额保件的标准不一样。)关注两大因素:1.累计风险保额;2.财产状况。

在核保过程中,保险公司面临着诸多困难。一是核保规则设置不够精细。二是核保资料获得效率低,体检、问卷、生存调查等涉及流程多,成本高,出单时间长,消费体验差。三是高度依赖核保人员的个人定性判断,对被保人的风险程度缺乏定量评价。

二、大数据在寿险核保中的应用

在大数据时代,数据广度和深度都显著增加,数据挖掘技术和方法显著改变,将对核保作业带来深刻影响。与风险相关的数据十分丰富,各保险公司积累的保单数据、客户数据、赔付数据等深度数据正逐步实现共享,形成保险行业级数据;搜索、社交与电商平台、可穿戴设备等外部来源提供了更多有用数据。我们认为,大数据可通过以下方式在寿险核保中发挥作用(见图2)。

(一)用行业级数据替代企业级数据,加强精度

1.全行业累计风险保额

累计风险保额(累计风险保额,指被保人所有已生效的及正在投保的寿险、意外险和重大疾病险保险合同中,保险公司可能给付的累计最高金额。)是核保的关键因素。目前,保险公司能计算被保人在本公司的累计风险保额,但无法知晓其在其他公司的风险保额,这是核保中的一个风险盲点。保险行业数据共享之后,能提供被保人在全行业的累计风险保额,替代企业级数据,提高数据精确度。

2.全行业黑名单

当前,保险公司只能根据其经营的历史经验及央行黑名单等制定其自身的黑名单。保险行业数据共享之后,能根据整个保险行业数据制定行业级黑名单,为保险公司谨慎核保提供更多支撑。

(二)改变数据获取方式,提高效率

1.用征信数据来核验个人基本信息

年龄、职业、婚姻状况是重要的核保因素。例如,被保人职业与其死亡率及发病率相关性很大,保险公司根据不同职业类别设定高低不同的保费。而职业信息实际造假频发,查验成本高。可使用央行征信中心或其他征信公司提供的征信数据,进行职业信息的可靠、快速、低成本校核。同样地,征信数据也可用于年龄、教育程度、婚姻状况等个人基本信息核验。

2.用保险相关资产替代财务证明

针对高额保件,保险公司一般需要被保人提供财务资料,包括个人收入证明、个人资产证明(银行存款、房屋产权、有效汽车行驶证、有价证券)等客观文件和资料,客户准备这些材料耗时耗力,消费体验差,且材料存在作假风险。保险行业内部积累了大量与财产相关的数据,可在一定程度上替代上述财务证明。第一,通过车险数据可获得被保人名下的车辆资产、更换频率,替代汽车行驶证;第二,通过家财险数据可获得房屋资产,替代房屋产权证明;第三,通过投资型保险产品数据可获得其收入状况、有价证券等信息。将来与银行、电商平台等第三方合作,会有更多的指标(如信用卡额度、电商平台年度消费额)来测量被保人的经济状况。

3.利用健康险历史理赔数据了解既往病史,并推测健康现状,在一定程度上替代体检

健康险的理赔数据详细记录了被保人的历次就诊情况及费用,是被保人既往病史全面记录,也是评估被保人当前健康状况的最佳数据之一,在很大程度上可替代体检。此外,通过关联保单,可获得直系亲属健康险、寿险的历史理赔数据,根据医学知识推测被保人的家族病史状况。今后,保险业内部数据与社保数据、医院诊疗数据实现共享,历史理赔记录将发挥更大作用。

(三)增加新的核保因素,提升效能

一般来说,核保因素越多,核保结论的可信度越高,可在现有的核保因素基础上引入新的核保因素。在实践中,美国律商联讯公司将居住地址、电话和水电煤气记录、职业证书、教育历史、破产、抵押、判决和驱逐等非传统数据引入赔付率预测模型,效能提升高达30%。我们认为,可在现有核保因素中加入以下新因素:

1.信用记录

美国联邦贸易委员会2007年的报告证实,信用好的消费者,其未来索赔率较低。我国已在信用保证保险、国内贸易信用保险等领域使用央行征信中心的信用记录进行风险评估,今后可将信用记录用于寿险的风险评估与核保。

2.生活消费方式

通过可穿戴设备实时监测人体健康数据,也可利用被保人在网上的购买信息、关注信息、点击流等数据,分析被保人的健康风险。通常,生活作息规律、经常健身的被保人,其健康状况较好。

3.位置信息

个人位置信息与被保人生活稳定性、行为可预测性等风险密切相关。在大数据技术的支持下,被保人位置信息可通过手机准确、快速、低成本地记录、传输、分析与使用。

(四)开发一体化核保引擎

通过用行业级数据替代企业级数据、提供新的数据收集方式、提供新的核保因素,可使核保规则更为精细、核保资料收集更为便捷有效。但要解决核保结论定量化不足问题,则需要一体化核保引擎发挥作用。

可尝试在新数据来源、新核保因素的基础上,不断进行数据积累和自动学习,开发一体化核保引擎,将被保人整体风险程度通过模型进行量化与预测,将传统的定性决策转变为定量决策,提高寿险自动核保的比例,降低整个行业的核保成本。

利用大数据进行核保,是发展的必然趋势,也是保险公司未来核心竞争能力之一。目前,保险数据尚未与征信数据、社保数据连接,一定程度上影响了大数据核保的效能,改革创新任重道远。不过,我们相信,数据孤岛丛生的情况必定会随着政府的主动作为、社会经济技术的大力推动、各行各业的迫切需要而不断改变,从行业内互联互通,不断延伸到行业间互联互通,最终实现真正的大数据时代。寿险核保业务可利用获得数据,先行研究与开发一体化核保引擎,并随着数据的不断丰富而不断改进优化,提升核保效能。