影响个人代理人收入的因素分析

保险公司应该在年度预算管理中包括佣金收入计划,检讨代理人基本法基本佣金制度、遵循代理人报酬分配的基本规律,建立代理人短期与长期收入分配的协调机制,才能保证代理人有持续稳定的佣金收入增长,实现与公司保费收入协调发展。

□万峰

我国自1992年引入个人代理人模式。30年来,个人代理人为我国寿险业发展做出了巨大的贡献,2020年个人代理人渠道人身险原保费收入17966亿元,占行业的56.7%。个人代理人已经成为我国寿险业不可缺少的一支专业销售队伍。但是,近来,个人代理人收入下降成了行业内外热门话题。新华保险副总裁李源在业绩发布会上披露个人代理人“行业的平均收入只有3000元到4000元”。钟潇、李芳在《渠道发展如何演变》(2021年)中披露2014年-2019年平安个人代理人收入与在岗职工月平均工资的比较,从2017年开始,平安个人代理人的收入开始低于在岗职工收入,而且有逐步加大差距的趋势(见下图)。

导致代理人收入下降最直接原因是首年销售业绩的下滑。此外,寿险公司的年度佣金计划、参与佣金分配的规模人力、直接佣金与间接佣金分配的比例、佣金支付的方式以及公司在基本法报酬之外的津贴和奖励,都是影响代理人收入的重要因素。

年度佣金收入计划

伴随着寿险公司预算管理能力的提高,寿险公司的年度业务计划也可以做得越来越详细。通常在寿险公司的年度业务计划中,有保费计划、价值计划、利润计划、费用计划、甚至还有员工薪酬计划,但却比较少见代理人佣金收入计划。没有佣金收入计划,就容易忽视了个人代理人的总体收入,可能就会出现各项年度计划完成的都很好,但却出现代理人收入下降的情况。

实施上,可在现有预算管理的基础上增加年度佣金收入计划。因为佣金是从保费中提取的,因此,寿险公司的年度保费收入计划、产品结构计划一经确定,年度佣金收入总量基本就是一个定数,即:

∑[(首年保单产品保费收入计划x产品设计佣金率)+(续期产品保费收入×续期产品佣金率)])

用这个定数与上年比较,就可以知道今年的佣金总量比上年是增加还是减少。如果减少,就应该调整产品保费收入计划来增加佣金收入总量,以保证个人代理人在完成保费计划的同时,佣金总量也能够增加,避免出现“增产不增收”的状况。简单举例如表1。(注:不考虑其他因素)

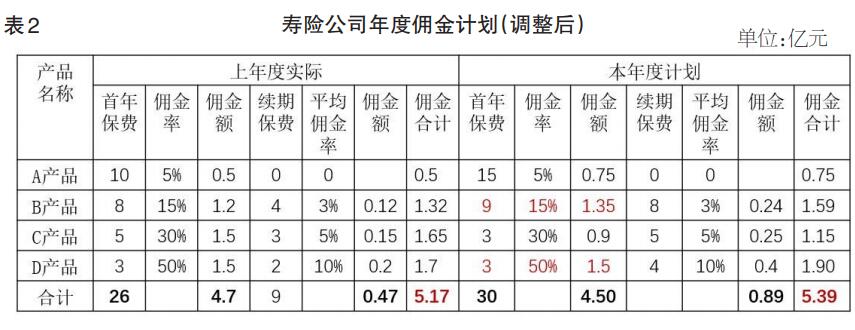

在这个例子中,本年度保费计划30亿,增长15.38%。但佣金收入总额只有5.04亿,比上年减少2.51%。这种情况下就应该考虑调整本年度保费计划,适度加大高佣金产品保费收入计划,减少低佣金产品保费收入计划。将B产品保费收入计划减少1亿元,将D产品保费收入增加1亿元,年度佣金计划总量就可以达到5.39亿元,比上年增长4.25%。调整后的保费收入计划和佣金收入计划见表2。

为了公司的长远发展,保险公司应该将保费收入计划与代理人佣金收入计划保持一致,避免发生个人代理人“完成了公司的保费收入计划,佣金收入却下降”的情况。

参与佣金分配的人力

在年度佣金总量一定的情况下,参与分配的人越多,平均数就越少,即:

人均佣金=佣金总额/举绩人力

而,举绩人力=代理人总数×举绩率

佣金总额=保费收入×平均佣金率

因此,人均佣金=(保费收入×平均佣金率)/(代理人总数×举绩率)

因为:保费收入=代理人总数×举绩率×人均产能

所以,人均佣金=(代理人总数×举绩率×人均产能)×平均佣金率)/(代理人总数×举绩率)=人均产能×平均佣金率

所以,人均佣金收入还取决于人均产能和平均佣金率。

通常保费计划和产品结构一经确定,平均佣金率也就确定,佣金总量也就确定,所以,影响人均佣金的主要因素就是举绩人力与人均产能,举绩人力与人均佣金负相关,与人均产能正相关。

另一方面,保费收入=代理人总数×举绩率×人均产能=举绩人力×人均产能

即,保费收入与举绩人力和人均产能都是正相关,反映代理人队伍的销售能力。

保费收入与举绩人力正相关,而代理人的人均收入与举绩人力负相关,这里就有一个需要平衡的问题了,即增加的代理人是开辟了新的红海带来了新的业务还是只是同一桌酒席加了双筷子?

销售业绩与销售人力的基本逻辑:首先是提升人均产能,代理人在提高人均产能的同时也自然会提高佣金收入。其次是提升举绩率,在保持人均产能相对稳定的基础上,通过增加出单人力增加保费收入,这样即使增加了举绩人力也不会降低代理人的平均收入。在这两个指标达到一定高度,如达到或超过行业平均数或超过对标公司时,才是第三步,通过增加人力提高销售业绩。因为在这种情况下增加的人力,才是在保证原有代理人收入基础上增加的人力。

也就是说,决定保费收入的主要因素是举绩人力和人均产能,而不是盲目地扩张代理人总数,这样才能保障原有数量代理人的收入水平,并且在提高举绩率、提高人均产能的同时也会提高代理人的收入。

如果在举绩率或人均产能都很低的情况下,盲目增加人力,结果很可能是一盘菜大家都吃不到几口,谁都吃不饱。所以,不能只顾队伍的扩张,要努力提高代理人队伍的人均产能和举绩率。只有队伍的扩张和队伍的销售能力相适应,才能保证增加的代理人不拉低人均产能,才能保证原有业务员的收入水平。否则,公司即使增产(保费收入增加),代理人也不一定增收(佣金收入)。

直接佣金与间接佣金的分配

个人代理人的佣金分为直接佣金和间接佣金。直接佣金是保险公司向销售保单的代理人直接支付的报酬;间接佣金是向保险公司向代理人各级主管支付的管理报酬。

直接佣金是所有销售保单者都可以获得的利益,基本上是在整个营销管理层次最底部那一层销售人员能够获得的利益。间接佣金则是各级营销主管的利益,主要包括管理利益、增员利益、育成利益、和福利利益。例如,一个普通的销售人员在销售一张保单后,自己获得直接佣金,其各级主管获得间接佣金,即不同的主管分别获得管理利益、增员利益、育成利益、和福利利益。

在实际的佣金分配中,直接佣金和间接佣金有不同的导向作用。直接佣金高,意味着销售获得分配的佣金多,能够充分调动各级人员销售保单的积极性,但可能去增员、去管理团队这些事情就相对不那么吸引人了;反之,间接佣金高,意味着管理人员获得分配的佣金总量相对高,占绝大多数的销售人员能够分配的佣金总量少,这样底层销售人员的人均收入也自然就会减少。

所以,根据公司的销售策略,在直接佣金与间接佣金之间不断地调整平衡点,实现佣金分配在直接佣金(销售利益)和间接佣金(管理利益)之间相对“公平”,才能保证底层销售人员的收入水平,同时激发各级主管的管理积极性。

从行业的经验数据看,绝大多数寿险公司个人代理人直接佣金与间接佣金的分配比例在65%-70%∶30%-35%,即直接佣金占65%-70%,间接佣金占比30%-35%。

佣金支付方式

佣金支付方式对代理人收入的稳定也有直接的影响。从产品定价的角度看,每张保单用于销售的费用(公司管理费和佣金)是固定的。理论上讲,代理人成功销售一张保单,其获得的佣金就已经是一个定数,但保险公司对代理人佣金支付方式不同对代理人收入有着不一样的影响。

保险公司对代理人佣金有两种支付方式:一种是首年付佣法,即对每一张保单只支付第一年的佣金。另一种是续年付佣法,对每张保单连续支付若干年佣金。“连续支付若干年”又分为有年限和无年限。有年限,即有确定的支付年限;无年限,即支付佣金直到保单结束。

两种方式的主要区别在于:保单销售好,首年付能够让代理人获得较高的当期收入,但当保单销售遇到困难,例如出现行业或公司产品转型时期,首年付就会使代理人的收入立即受到影响。续年付的第一年看起来不如首年付高,但在以后各年,续年付会逐渐形成佣金积累,不仅能够缓解代理人收入的下降,甚至还能维持代理人稳定的收入增长。假设同样的保费收入,同样的佣金率,在不考虑其他因素的情况下,首年付与续年付历年佣金收入图示如表3、表4。

采用首年付,是将佣金集中在当期支付,销售人员获得的当期收入较高,容易激励代理人积极去发展新业务。但无续年佣金积累,一旦保单销售出现变化,必然直接影响到收入。

采用续年付,是将佣金分数年支付,将销售人员佣金收入当期支付一部分,余下的分若干年支付,形成一个“以丰补歉”的调节收入。

对于新招募的代理人来讲,续年付方式因为还没有佣金积累,首年佣金额相对较低,这也是保险公司给予“新人津贴”的原因。

续年付中佣金的结构非常重要。首年支付多,续年就少,可以激励销售,但影响续期佣金的积累。首年支付少,续年支付多,当佣金积累达到一定的量,就会出现代理人坐吃续期佣金,影响新单销售的现象。所以,在二者之间取得平衡是个难点。

寿险保费是滚存式增长模式,同样代理人的佣金收入也应该是滚存式增长。滚存式增长才能形成稳定的收入增长,这也是保险代理人相比其他行业的优势。

员工队伍相对稳定,是因为有相对稳定的收入。代理人队伍没有稳定的收入,当然就没有稳定的留存。

补贴和奖励

为提高代理人收入,许多公司采取佣金外补贴和奖励方式,如通过促销方案增加佣金点数或给予基本法额外的增员奖。

补贴和奖励可以激励代理人或吸引代理人加入公司,但过多的补贴和奖励,就会打破基本法报酬制度,改变原有的利益分配关系。因为基本法利益是代理人的基本报酬制度,既有当期的利益,也有续期的利益;既有直接的销售利益,也有必要的管理利益,是一种长期的制度性、系统性报酬设计。而津贴和奖励一般都是当期收入,是一种短期的激励行为。如果短期的激励过高,甚至成为代理人阶段性(如促销活动)收入的主要来源,当阶段性活动结束,代理人的收入也必然较大幅度地下降。

另一方面,直接佣金与间接佣金有内在的联系,通常间接佣金都与直接佣金按比例挂钩。因此,直接佣金高,带来的间接佣金也多,主管的利益也就“水涨船高”;否则,就低。但津贴和奖励并一般不计入直接佣金,因此,对间接佣金没有影响,并不增加主管的管理利益。在一线销售人员直接佣金额降低的情况下,主管的收入通常也下降。发放津贴和奖励虽然增加了销售人员的收入,但不能增加主管们的间接佣金收入。

在财务层面,津贴和奖励一般来自保险公司的管理费用。保险公司的管理费用源自产品定价中的预定附加费用率(预定附加费用率是预定附加费用占毛保费的一定百分比),也受到监管的限制。人寿保险的毛保费由纯保费和附加费用构成。附加费用分为两部分:管理费和佣金(个人业务)/手续费(团体业务)。管理费是附加费用扣除佣金/手续费的剩余部分。根据公司每年的保费收入,都有一个相对应的管理费定数。公司年度的实际管理费用支出小于这个定数,就产生费差益;否则,就是费差损。费差损必然会影响公司利润。而如果公司经营没有利润,费差损就只能吃资本金。如果公司用于代理人的津贴和奖励费用过大,并成为管理费超支主要原因,就会形成津贴和奖励费用支付→费差损→偿付能力不足→增资→津贴和奖励费用支付→费差损等的恶性循环。

代理人收入下降直接会危及到队伍的生存和发展,保险公司除了增加销售业绩来提高代理人收入外,还应该在年度预算管理中包括佣金收入计划,检讨代理人基本法基本佣金制度、遵循代理人报酬分配的基本规律,建立代理人短期与长期收入分配的协调机制,才能保证代理人有持续稳定的佣金收入增长,实现与公司保费收入协调发展。

(作者系新华保险原董事长)